Cuando ingresen todos los desembolsos relativos al crédito acordado con el FMI las emisiones de deuda del Tesoro Nacional en moneda local y extranjera y de las provincias y el sector corporativo habrán sumado a U$S 153.437 millones desde que asumió la actual gestión de gobierno.

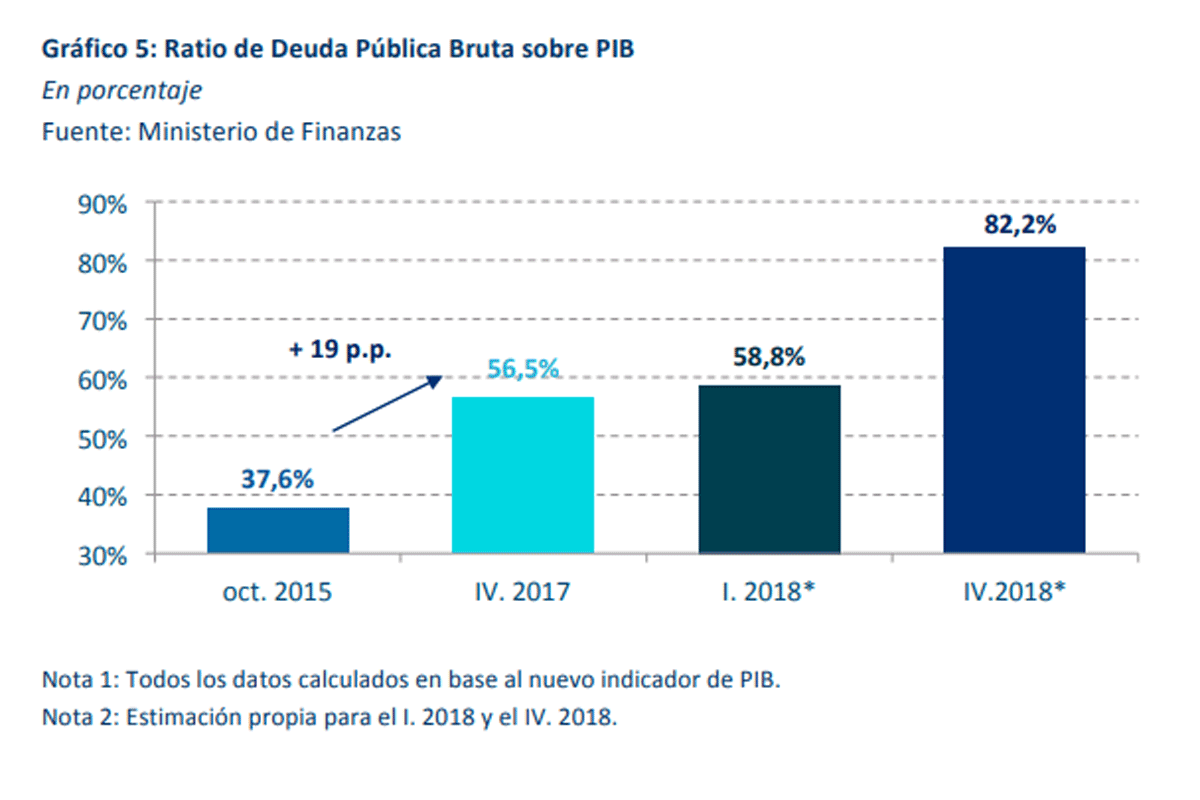

Si bien los informes oficiales de la Secretaría de Finanzas ofrecen datos del stock deuda pública hasta el cuarto cuatrimestre de 2017, que muestran un incremento del 34,9% con relación a octubre de 2015, un estudio realizado por el Observatorio de la Deuda de la Universidad Metropolitana (UMET) a cargo de su rector Nicolás Trotta, pronostica que, a partir de lo ocurrido en el primer semestre de este año, el stock de deuda pública alcanzará para el último cuatrimestre de este año la cifra de U$S348.990 millones equivalentes a un 82,2% del PBI. El informe destaca que en octubre de 2015 esa relación era de un 37% y que a fines de 2017 llegó a un 56,5%. Cómo se puede ver, el crecimiento tiene un carácter exponencial.

De hecho, el perfil de deuda también plantea un creciente peso de los vencimientos de intereses sobre PBI. Es que mientras que en 2016, los U$S 11.523 millones representaban un 1,3% del PBI, el estudio estima que en 2018 los vencimientos representarán un 2,3% del PBI.

Así las cosas, los técnicos del Observatorio pronostican que el crédito del FMI por una suma de U$S 50 mil millones y con fuertes condicionantes para lograr los desembolsos, de cualquier forma y “muy probablemente” no será suficiente para afrontar las necesidades de financiamiento de la economía argentina durante el 2018 y 2019.

Es que, sólo en materia de vencimientos, durante estos dos años habrá que realizar pagos por U$S 49.473 millones a los que habrá que adicionar el financiamiento de los déficit de la balanza de pagos que en 2017 acumularon más de U$S 8 mil millones en el intercambio comercial y más de U$S 10 mil millones en turismo. A eso habrá que adicionar la Fuga de capitales del sistema privado no financiero.

Pero además, en lo que va del año 2018, hasta el mes de mayo incluído, la fuga de capitales por formación de activos externos del sistema privado no financiero, el giro de utilidades y dividendos y el turismo creció un 61% con relación al mismo período de 2017 y un 237% con relación al mismo período de 2015.

Así las cosas, el estudio concluye que incluso el logro de la reducción del déficit fiscal pautada en el acuerdo (1,3% del PBI para 2019) no será suficientes para equilibrar las cuentas públicas.

En otro apartado, el estudio realizado por la UMET demuestra el peso decreciente de las exportaciones con relación a la deuda pública. El análisis es significativo puesto que, en definitiva, el comercio exterior es el principal mecanismo mediante el cual la economía nacional genera un ingreso genuino de dólares. El otro canal saludable, el de la Inversión Extranjera Directa, se encuentra relativamente estancado.

En rigor, el volumen de las exportaciones que en 2014 equivalía al 30,8% de la deuda pública descendió drásticamente a una proyección del 16,6% para fines de 2018.

De este modo, la UMET busca poner de relieve la inviabilidad del modelo económico oficial en el cual el endeudamiento sirve apenas para financiar la fuga de capitales y el déficit comercial.